NOVA Real Estate

NOVA Real EstateKomerční nemovitosti jako investiční třída aktiv jsou považovány za vhodný nástroj k diverzifikaci portfolia. Reality jsou vnímány jako rezistentní uchovatel hodnoty přinášející stabilní výnos pro investora. Pro akvizice do majetku fondu NOVA Real Estate jsou vybírány nemovitosti prémiového typu. Při posuzování výhodnosti transakcí je brán zřetel především na délky nájemních smluv, lokalitu a celkový stav nemovitosti. Tyto aspekty velmi významně ovlivňují hodnotu a případnou tržní likviditu v budoucnu.

NOVA Real Estate – Podfond 1 v současné době nedrží žádnou nemovitost a postupně ukončuje svoji činnost.

Auditované čisté zhodnocení

Oznámení o výplatě čtvrté zálohy na likvidačním zůstatku fondu NOVA Green Energy-podfond 1

Dovolujeme si vás informovat o procesu divestice fotovoltaických elektráren z Podfondu 2 a průběhu výplat záloh v rámci probíhající likvidace Podfondu 1.

S ohledem na právě dokončenou a veřejně známou transakci prodeje veškerých nemovitostí vlastněných fondem NOVA Real Estate – Podfond 1 (dále „fond“), si vám dovolujeme předložit podrobnější report k aktuální situaci fondu.

Investice do fondu je určena jak pro institucionální, tak pro soukromé investory, kteří jsou zaměření na investování dlouhodobého charakteru. Proto by měl typický investor zvážit své potřeby likvidity i přes to, že může v případě potřeby svou investici ve fondu zlikvidnit.

Minimální částka, kterou „dle §272 ZISIF1 může investor investovat činí 125.000 EUR, případně 1.000.000 CZK (ekvivalentně 40,000 EUR) při provedení tzv. testu vhodnosti dle §15 ZPKT2.

Investor vstupuje a stává se akcionářem fondu úpisem investičních akcií za jejich aktuální hodnotu, tzv. NAV. Zároveň je na něj kladen požadavek §272 ZISIF1, který stanovuje podmínky kvalifikovaného investora – minimální hodnota investovaného kapitálu, prohlášení o vědomosti rizik spojených s investováním a další.

Investování do fondu je spojeno s právem investora na odkoupení jeho investičních akcií za aktuální hodnotu. Takto otevřená forma investičního fondu umožňuje investorovi značnou variabilitu v případě potřeby likvidity. Vedle odkupu investičních akcií na účet fondu může investor se souhlasem obhospodařovatele držené investiční akcie prodat třetí straně.

Základní data NOVA Real Estate – podfond 1

| Typ Fondu | Investiční fond s proměnným základním kapitálem |

|---|---|

| Název podfondu | NOVA Real Estate – podfond 1 |

| Základní zaměření | Investice do nemovitostí |

| Investiční strategie | Podfond se zaměřuje na investování do prémiových nemovitostí typu – obchodní centra, kancelářské budovy, případně další oportunistické investice související s realitním trhem. |

| Fondový kapitál | 112 757 tis. EUR (ke 31.7.2020) |

| Emitovaný cenný papír | Investiční akcie v zaknihované podobě |

| Doba trvání podfondu | Od 20. 8. 2015 na dobu neurčitou |

| Měna Fondu | CZK |

| Minimální investice klienta | 125.000 EUR podle §272 ZISIF1, případně 1.000.000 CZK (40.000 EUR) CZK při provedení tzv. testu vhodnosti podle §15 ZPKT2 |

| Správce Fondu | REDSIDE investiční společnost, a.s. |

| Náklady na obhospodařování | 1,6 % z NAV podfondu, min. 300.000 CZK/měsíčně |

| Výkonnostní poplatek správce | 30 % z výkonnosti podfondu nad 6% zhodnocení fondu |

| Depozitář | UniCredit Bank Czech Republic and Slovakia |

| Auditor | PricewaterhouseCoopers Audit, s.r.o. |

| Regulátor | Česká národní banka |

| Právní a účetní řád | Česká republika |

| Zdanění fondu | 5 % ze zisku |

1 ZISIF - Zákon č. 240/2013 Sb., o investičních společnostech a investičních fondech

2 ZPKT - Zákon č. 256/2004 Sb., podnikání na kapitálovém trhu

Vzhledem k možným nepředvídatelným výkyvům na trzích nemovitostí může dojít ke kolísání hodnoty majetku v Podfondu, růstu i poklesu této hodnoty. Rovněž výpadek plánovaných příjmů z pronájmu nemovitostí může vést ke snížení hodnoty investiční akcie, a to z důvodu nižších čistých příjmů. Jde-li o dlouhodobější výpadek příjmu z pronájmu, odrazí se tato skutečnost i ve snížení hodnoty příslušné nemovitosti. Vzhledem k charakteru nemovitostí, které tvoří zásadní část majetku fondu, je třeba upozornit na skutečnost, že zpeněžení nemovitosti při snaze dosáhnout nejlepší ceny je časově náročné. V případě nutnosti prodat nemovitá aktiva v krátkém časovém horizontu hrozí riziko nedosažení očekávané ceny. Riziko úvěrové může spočívat zejména v tom, že subjekty, které mají platební závazky vůči Podfondu (např. nájemci nemovitostí, dlužníci z investičních nástrojů apod.) nedodrží svůj závazek. Výpadek plánovaných příjmů z pronájmu může nastat nahodile, kdy postihne významnější nájemníky nemovitostí, nebo může souviset s celkovou situací na trhu, např. v případě hospodářské recese, v tom případě ovlivňuje chování většího množství nájemníků či potenciálních nájemníků. Část nemovitostí v portfoliu fondu a také část nájmů plynoucích z nemovitostí v portfoliu fondu je účtována v CZK. Celková výkonnost fondu tak může být ovlivňována i vývojem směnného kurzu EUR/CZK. Návratnost investice není zajištěna.

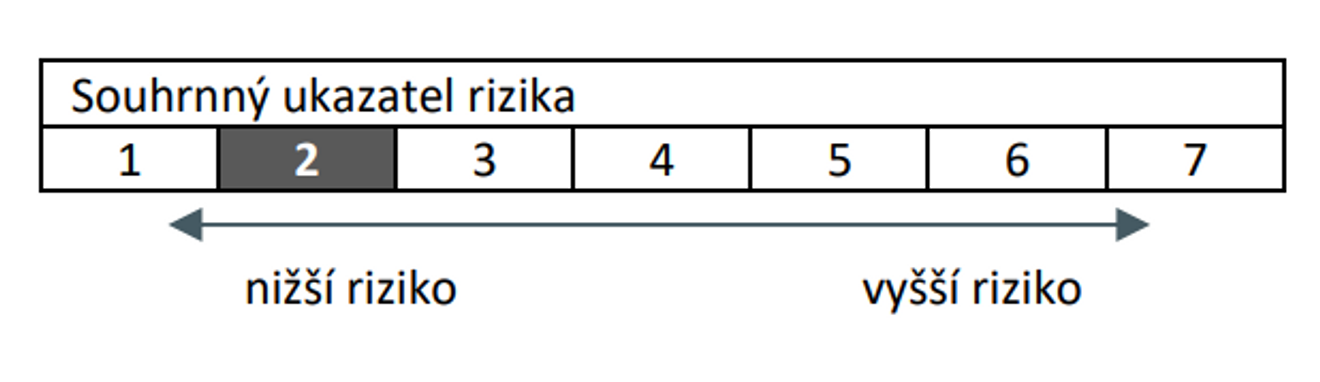

Pro určení souhrnného ukazatele rizika jsme využili dostupná data srovnatelných investičních fondů na českém trhu.

Od dubna roku 2016 Podfond akvíroval a následně refinancoval první nemovitostní portfolio sestávající se z 3 obchodních center situovaných České republice. Podfond tak začal generovat pro své investory první zhodnocení.

V průběhu měsíce srpna 2016 došlo k další akvizici čtyř kancelářských budov typu „A“ umístěných v hlavních kancelářských lokalitách v Praze s cílem diverzifikovat portfolio a zmírňovat tak případné výkyvy hospodářského cyklu. Tímto však naše snažení nekončí, naopak plánujeme další investice

| Korunová třída | 0,7920 CZK |

| Eurová třída | 3,9957 EUR |

Výkonnost v lednu 2026:

| 1 měsíc: | -0,06 % |

| 6 měsíců: | 0,43 % |

| 1 rok: | -3,96 % |

| YTD: | -0,06 % |

| Datum | Hodnota investiční akcie (EUR) | Hodnota vlastního kapitálu (EUR) |

| 31.01.2026 | 3,9957 | 25 975 805 |

| 31.12.2025 | 3,9979 | 28 406 478 |

| 30.11.2025 | 3,9937 | 28 376 774 |

| 31.10.2025 | 3,9872 | 28 330 322 |

| 30.09.2025 | 3,9837 | 28 305 518 |

| 31.08.2025 | 3,9809 | 28 285 536 |

| 31.07.2025 | 3,9785 | 28 268 276 |

| 30.06.2025 | 3,9789 | 28 270 874 |

| 31.05.2025 | 3,9832 | 28 301 282 |

| 30.04.2025 | 3,9828 | 28 326 182 |

| 31.3.2025 | 3,9859 | 36 874 792 |

| 28.2.2025 | 3,9940 | 65 333 746 |

| 31.1.2025 | 4,1603 | 67 942 886 |

| 31.12.2024 | 4,1623 | 67 963 835 |

| 30.11.2024 | 6,9607 | 113 557 572 |

| 31.10.2024 | 6,9469 | 113 257 620 |

| 30.09.2024 | 6,9327 | 113 210 005 |

| 31.08.2024 | 6,9124 | 113 068 425 |

| 31.07.2024 | 6,8843 | 112 066 911 |

| 30.06.2024 | 6,8784 | 112 513 220 |

| 31.05.2024 | 6,8701 | 112 798 750 |

| 30.04.2024 | 6,8442 | 111 807 927 |

| 31.03.2024 | 6,8222 | 111 248 522 |

| 29.02.2024 | 6,7951 | 110 737 974 |

| 31.01.2024 | 6,7886 | 111 227 778 |

| 31.12.2023 | 6,7784 | 111 264 748 |

| 30.11.2023 | 7,4738 | 123 310 402 |

| 31.10.2023 | 7,4393 | 122 349 724 |

| 30.09.2023 | 7,3575 | 121 321 094 |

| 31.08.2023 | 7,3785 | 122 054 877 |

| 31.07.2023 | 7,3594 | 121 983 932 |

| 30.06.2023 | 7,3394 | 121 923 371 |

| 31.05.2023 | 7,3114 | 121 872 972 |

| 30.04.2023 | 7,2957 | 122 902 573 |

| 31.03.2023 | 7,2755 | 122 586 157 |

| 28.02.2023 | 7,2552 | 122 798 351 |

| 31.01.2023 | 7,2218 | 122 409 489 |

| 31.12.2022 | 7,1888 | 121 489 933 |

| 30.11.2022 | 7,0899 | 125 089 298 |

| 31.10.2022 | 7,0609 | 124 595 621 |

| 30.9.2022 | 7,0278 | 124 007 700 |

| 31.8.2022 | 6,9898 | 122 841 942 |

| 31.07.2022 | 6,9223 | 123 090 559 |

| 30.6.2022 | 6,8803 | 122 493 685 |

| 31.5.2022 | 6,8391 | 120 493 782 |

| 30.4.2022 | 6,8044 | 120 787 740 |

| 31.3.2022 | 6,7755 | 120 806 740 |

| 28.2.2022 | 6,7210 | 120 272 951 |

| 31.1.2022 | 6,6956 | 120 881 759 |

| 31.12.2021 | 6,6502 | 119 701 453 |

| 30.11.2021 | 6,5042 | 117 050 778 |

| 31.10.2021 | 6,4398 | 121 542 272 |

| 30.9.2021 | 6,3978 | 121 113 206 |

| 31.8.2021 | 6,3498 | 120 541 856 |

| 31.7.2021 | 6,3080 | 119 544 180 |

| 30.6.2021 | 6,2668 | 118 652 706 |

| 31.5.2021 | 6,2237 | 117 717 116 |

| 30.4.2021 | 6,1825 | 117 161 336 |

| 31.3.2021 | 6,1434 | 115 926 245 |

| 28.2.2021 | 6,1115 | 115 366 537 |

| 31.1.2021 | 6,0915 | 115 521 544 |

| 31.12.2020 | 6,0644 | 115 054 443 |

| 30.11.2020 | 5,9579 | 113 742 091 |

| 31.10.2020 | 5,8976 | 111 119 989 |

| 30.9.2020 | 5,8769 | 110 360 633 |

| 31.8.2020 | 5,8979 | 111 630 278 |

| 31.7.2020 | 5,8760 | 112 757 448 |

| 30.6.2020 | 5,8503 | 136 283 253 |

| 31.5.2020 | 5,8227 | 135 379 828 |

| 30.4.2020 | 5,7913 | 134 253 254 |

| 31.3.2020 | 5,7677 | 132 048 176 |

| 29.2.2020 | 5,7433 | 131 426 850 |

| 31.1.2020 | 5,7158 | 129 688 545 |

| 31.12.2019 | 5,6883 | 126 374 92 |

| 30.11.2019 | 5,6458 | 124 280 867 |

| 31.10.2019 | 5,6193 | 121 026 227 |

| 30.9.2019 | 5,5843 | 119 384 438 |

| 31.8.2019 | 5,5546 | 117 785 561 |

| 31.7.2019 | 5,5314 | 115 975 866 |

| 30.6.2019 | 5.5108 | 114 826 482 |

| 31.5.2019 | 5,5204 | 112 722 741 |

| 30.4.2019 | 5,4946 | 107 769 166 |

| 31.3.2019 | 5,4578 | 106 789 132 |

| 28.2.2019 | 5,4458 | 106 490 312 |

| 31.1.2019 | 5,4181 | 105 389 524 |

| 31.12.2018 | 5,4084 | 96 166 323 |

| 30.11.2018 | 5,3572 | 94 639 498 |

| 31.10.2018 | 5,3154 | 93 842 052 |

| 30.9.2018 | 5,2938 | 93 552 326 |

| 31.8.2018 | 5,2720 | 93 018 468 |

| 31.7.2018 | 5,2535 | 92 602 686 |

| 30.6.2018 | 5,2045 | 79 909 095 |

| 31.5.2018 | 5,1798 | 79 444 830 |

| 30.4.2018 | 5,1577 | 78 878 961 |

| 31.3.2018 | 5,1201 | 78 267 395 |

| 28.2.2018 | 5,0815 | 77 510 357 |

| 31.1.2018 | 5,0441 | 76 354 454 |

| 31.12.2017 | 4,9778 | 75 351 743 |

| 30.11.2017 | 4,9252 | 47 833 252 |

| 31.10.2017 | 4,8203 | 47 786 031 |

| 30.9.2017 | 4,9001 | 47 589 478 |

| 31.8.2017 | 4,8866 | 47 459 056 |

| 31.7.2017 | 4,8782 | 47 377 275 |

| 30.6.2017 | 4,8647 | 47 245 661 |

| 31.5.2017 | 4,8478 | 47 081 775 |

| 30.4.2017 | 4,8247* | 46 656 086* |

| 31.3.2017 | 4,7581 | 46 011 407 |

| 28.2.2017 | 4,7477 | 45 910 902 |

| 31.1.2017 | 4,7385 | 45 821 857 |

| 31.01.2026 | 3,9957 | 25 975 805 |

(*) Hodnota zohledňující roční přecenění podfondu.

| Datum | Hodnota investiční akcie (CZK) | Hodnota vlastního kapitálu (CZK) |

| 31.01.2026 | 0,7920 | 631 991 333 |

| 31.12.2025 | 0,7924 | 688 715 064 |

| 30.11.2025 | 0,7916 | 685 866 638 |

| 31.10.2025 | 0,7903 | 689 418 379 |

| 30.09.2025 | 0,7896 | 688 956 297 |

| 31.08.2025 | 0,7890 | 691 439 924 |

| 31.07.2025 | 0,7885 | 694 551 534 |

| 30.06.2025 | 0,7886 | 699 704 142 |

| 31.05.2025 | 0,7895 | 705 550 957 |

| 30.04.2025 | 0,7894 | 706 171 725 |

| 31.03.2025 | 0,7900 | 920 579 179 |

| 28.02.2025 | 0,7916 | 1 634 977 006 |

| 31.01.2025 | 0,8246 | 1 710 122 438 |

| 31.12.2024 | 0,8250 | 1 711 669 176 |

| 30.11.2024 | 1,3797 | 2 869 032 064 |

| 31.10.2024 | 1,3770 | 2 868 249 228 |

| 30.09.2024 | 1,3742 | 2 850 627 925 |

| 31.08.2024 | 1,3702 | 2 830 102 677 |

| 31.07.2024 | 1,3646 | 2 853 223 552 |

| 30.06.2024 | 1,3634 | 2 816 205 898 |

| 31.05.2024 | 1,3618 | 2 786 693 121 |

| 30.04.2024 | 1,3567 | 2 811 410 323 |

| 31.03.2024 | 1,3523 | 2 815 413 842 |

| 29.02.2024 | 1,3469 | 2 808 315 024 |

| 31.01.2024 | 1,3456 | 2 767 903 265 |

| 31.12.2023 | 1,3436 | 2 751 020 887 |

| 30.11.2023 | 1,4814 | 2 995 209 670 |

| 31.10.2023 | 1,4746 | 3 004 909 221 |

| 30.09.2023 | 1,4584 | 2 952 955 419 |

| 31.08.2023 | 1,4626 | 2 938 471 175 |

| 31.07.2023 | 1,4588 | 2 916 635 814 |

| 30.06.2023 | 1,4548 | 2 893 241 592 |

| 31.05.2023 | 1,4492 | 2 893 873 731 |

| 30.04.2023 | 1,4461 | 2 888 824 971 |

| 31.03.2023 | 1,4421 | 2 879 548 838 |

| 28.02.2023 | 1,4381 | 2 885 147 252 |

| 31.01.2023 | 1,4315 | 2 912 121 738 |

| 31.12.2022 | 1,4250 | 2 929 729 727 |

| 30.11.2022 | 1,4054 | 3 044 673 521 |

| 31.10.2022 | 1,3997 | 3 050 723 790 |

| 30.9.2022 | 1,3931 | 3 044 389 035 |

| 31.8.2022 | 1,3856 | 3 015 155 473 |

| 31.7.2022 | 1,3722 | 3 029 258 663 |

| 30.6.2022 | 1,3639 | 3 030 493 760 |

| 31.5.2022 | 1,3557 | 2 977 401 361 |

| 30.4.2022 | 1,3488 | 2 971 982 339 |

| 31.3.2022 | 1,3431 | 2 945 872 347 |

| 28.2.2022 | 1,3323 | 3 006 222 417 |

| 31.1.2022 | 1,3273 | 2 945 284 056 |

| 31.12.2021 | 1,3183 | 2 975 778 114 |

| 30.11.2021 | 1,2894 | 2 987 721 105 |

| 31.10.2021 | 1,2766 | 3 123 028 685 |

| 30.9.2021 | 1,2683 | 3 087 781 178 |

| 31.8.2021 | 1,2588 | 3 076 830 870 |

| 31.7.2021 | 1,2505 | 3 048 376 588 |

| 30.6.2021 | 1.2423 | 3 023 864 223 |

| 31.5.2021 | 1,2338 | 2 995 900 603 |

| 30.4.2021 | 1,2256 | 3 032 721 177 |

| 31.3.2021 | 1,2178 | 3 030 891 678 |

| 28.2.2021 | 1,2115 | 3 022 026 425 |

| 31.1.2021 | 1,2075 | 3 005 870 567 |

| 31.12.2020 | 1,2021 | 3 019 603 869 |

| 30.11.2020 | 1,1810 | 2 978 905 373 |

| 31.10.2020 | 1,1690 | 3 028 019 687 |

| 30.9.2020 | 1,1649 | 3 002 912 827 |

| 31.8.2020 | 1,1691 | 2 925 829 584 |

| 31.7.2020 | 1,1648 | 2 951 426 194 |

| 30.6.2020 | 1,1597 | 3 644 214 180 |

| 31.5.2020 | 1,1542 | 3 643 748 066 |

| 30.4.2020 | 1,1480 | 3 637 591 927 |

| 31.3.2020 | 1,1433 | 3 608 216 419 |

| 29.2.2020 | 1,1385 | 3 336 927 714 |

| 31.1.2020 | 1,1331 | 3 269 448 229 |

| 31.12.2019 | 1,1277 | 3 211 186 838 |

| 30.11.2019 | 1,1193 | 3 171 026 316 |

| 31.10.2019 | 1,1140 | 3 087 379 062 |

| 30.9.2019 | 1,1071 | 3 081 909 262 |

| 31.8.2019 | 1,1012 | 3 052 412 804 |

| 31.7.2019 | 1,0966 | 2 975 940 724 |

| 30.6.2019 | 1,0925 | 2 921 759 828 |

| 31.5.2019 | 1,0944 | 2 910 163 013 |

| 30.4.2019 | 1,0893 | 2 765 356 795 |

| 31.3.2019 | 1,0820 | 2 755 159 604 |

| 28.2.2019 | 1,0796 | 2 726 151 984 |

| 31.1.2019 | 1,0741 | 2 714 834 151 |

| 31.01.2026 | 0,7920 | 631 991 333 |

(*) Hodnota zohledňující roční přecenění podfondu.

Fund Manager (Real Estate)

Pavel Kadera

Asset Manager (Real Estate)

Jan Mathy

Fond se řídí Zákonem č. 240/2013 Sb. o investičních společnostech a investičních fondech a zákonem č. 256/2004 Sb., o podnikání na kapitálovém trhu. Na dodržování legislativy a konkrétních statutů dohlíží Česká národní banka.

Všechny investice jsou posuzované investičním výborem Fondu. Fond je regulovaný Českou národní bankou a investice jsou pod neustálým dohledem financujících bank.

Dohled: Česká národní banka

Správce fondu měsíčně reportuje ČNB strukturu aktiv fondu včetně účetních výsledků.

Správce: REDSIDE investiční společnost, a.s.

Držitel licence ČNB vztahující se na obhospodařování a administraci investičních fondů. Objem spravovaného majetku v roce 2016 přesáhl 200 mil. EUR.

Depozitář: UniCredit bank Czech Republic and Slovakia, a.s.

Monitoruje, vykonává a reportuje peněžní transakce v souladu se zákonem a statutem fondu.

Auditor: PricewaterhouseCoopers Audit, s.r.o.

Jednou ročně audituje účetní závěrku a výroční zprávu fondu.

Oceňovatel aktiv: ze seznamu ČNB

Přecenění majetku fondu se děje minimálně jednou ročně nezávisle na investiční společnosti oceňovatelem ze seznamu ČNB.

Ano. Musí se však ujistit a potvrdit společnosti Redside, že konečný kupující si je vědom toho, že fond Nova Real Estate je fond určený pro kvalifikované investory, tzn. že se řídí zvláštním zákonem s minimálním investičním prahem stanoveným českým právem.

Investoři musí v souladu s českou legislativou vyplnit pro samotný úpis Rámcovou smlouvu Její znění je dostupné na stránkách fondu v sekci: Informace pro klienty/Dokumenty ke smlouvě.

Centrální evidence vedená Centrálním depozitářem cenných papírů (CDCP) eviduje veškeré cenné papíry vydané v České republice, včetně cenných papírů fondu Nova Green Energy. Centrální evidence je evidencí dvoustupňovou a tvoří ji evidence vedená CDCP a evidence navazující, kterou vedou tzv. účastníci CDCP, což jsou zejména obchodníci s cennými papíry (banky).

Na základě výše uvedených skutečností berte prosím v úvahu, že jsme schopni vypořádat transakci pouze tehdy, pokud váš klient má tzv. Majetkový účet u jednoho z účastníků Centrálního depozitáře .

Seznam účastníků naleznete zde:

Fond je oceňován měsíčně. Aktuální hodnota investiční akcie (NAV) pro daný kalendářní měsíc je vyhlášena nejpozději k 15. dni následujícího kalendářního měsíce.

Příkaz k úpisu/redemaci je možné podávat každý pracovní den, a to buď osobně v sídle investiční společnosti, zasílat poštou, emailem (info@redsidefunds.com) nebo faxem (+420 224 931 368). V případě první investice (prvního úpisu) a odkupu (redemace), je nutné doručit vždy originál Rámcové smlouvy či Žádosti o odkup. Veškerá smluvní dokumentace je dostupná na stránkách fondu v sekci: Informace pro klienty/Dokumenty ke smlouvě. Akcie Fondu jsou upsány za reálnou hodnotu akcií oznamovanou vždy na období, ve kterém nastává tzv. Rozhodující datum, tj. Den přijetí peněžních prostředků na účet fondu (viz další podrobnosti v prospektu fondu).

Co se týče redemace, tak Investiční společnost odkupuje investiční akcie za cenu odpovídající aktuální hodnotě investiční akcie stanovené pro období (tj. kalendářní měsíc), v němž byla žádost o odkup investičních akcií doručena Investiční společnosti. Ta je povinna odkoupit investiční akcie Podfondu od akcionářů do:

a) 4 měsíců od posledního kalendářního dne měsíce, ve kterém Investiční společnost obdržela žádost o odkoupení investičních akcií, pokud příslušný akcionář žádá o odkoupení investičních akcií v aktuální hodnotě odpovídající částce maximálně 10 000 000 Kč (deset milionů korun českých) nebo ekvivalent v EUR;

b) 6 měsíců od posledního kalendářního dne měsíce, ve kterém Investiční společnost obdržela žádost o odkoupení investičních akcií, pokud příslušný akcionář žádá o odkoupení investičních akcií v aktuální hodnotě odpovídající částce vyšší než 10 000 000 Kč (deset milionů korun českých), maximálně však 30 000 000 Kč (třicet milionů korun českých) nebo ekvivalent v EUR;

c) 12 měsíců od posledního kalendářního dne měsíce, ve kterém Investiční společnost obdržela žádost o odkoupení investičních akcií, pokud příslušný akcionář žádá o odkoupení investičních akcií v aktuální hodnotě odpovídající částce vyšší než 30 000 000 Kč (třicet milionů korun českých) nebo ekvivalent v EUR.

Výše hodnoty minimální vstupní investice je 1 000 000 Kč (40 000 EUR). Dle ZISIF § 272 odst. 1 písm. h) a i) je výše hodnoty minimální vstupní investice kvalifikovaného investora do fondů obhospodařovaných jedním obhospodařovatelem 125 000 EUR (jedno sto dvacet pět tisíc eur) za podmínek daných Zákonem souvisejících s compliance procesy anebo 1 000 000 Kč (v případě investice v EUR pak 40 000 EUR), a to za předpokladu, že Investiční společnost písmeně potvrdí, že se na základě informací získaných od Investora důvodně domnívá, že jeho investice odpovídá jeho finančnímu zázemí, investičním cílům a odborným znalostem a zkušenostem v oblasti investic Investora. V případě, že investor investuje do více investičních fondů spravovaných Investiční společností, anebo realizuje další investici v rámci Podfondu je její minimální výše 250 000 Kč (slovy dvě stě padesát tisíc korun českých), nebo 10 000 EUR (slovy deset tisíc eur), přičemž součet všech investic investora musí činit v rámci investičních fondů spravovaných Investiční společností alespoň 1 000 000 Kč.

Fond vydá investorovi investiční akcie do 20 pracovních dnů od data vyhlášení hodnoty investiční akcie (NAV) platné pro kalendářní měsíc, ve kterém byly obdrženy peněžní prostředky na peněžní účet Podfondu. Tato lhůta může být prodloužena dojde-li k technickým problémům na straně Podfondu nebo instituce emitující cenné papíry. Lhůta pro vydání investičních akcií také předpokládá včasné a správné dodání veškeré smluvní dokumentace do sídla společnosti.

Lock-up perioda neexistuje a výstupní poplatky jsou účtovány podle aktuálně platného statutu fondu.

Ano, činí 30 % z roční auditované výkonnosti přesahující 6 %.